Васильев И. Д., генеральный директор, кандидат г.-м. наук

Фатеев А. В., технический директор

Шмонов А. М., консультант по геологии, кандидат г.-м. наук

ООО «АИОМ Технологии»

Дисклеймер. Цель данной публикации — открытая дискуссия о состоянии и перспективах рынка ГГИС в РФ. Всё написанное в заметке является частным взглядом авторов телеграм-канала «ГГИС. Разрабатывай. Внедряй. Изучай» [1]. Вся информация получена из открытых источников в сети Интернет и публичных выступлений участников российского рынка на различных мероприятиях в 2022–2024 гг. Публикация может содержать неполную, устаревшую или неточную информацию, наша команда будет рада (но не обязана) учесть ваши конструктивные пожелания и внести коррективы в регулярно обновляемый и дополняемый текст на сайте компании АИОМ [2]. Мнение авторов не обязано совпадать с позицией разработчиков ПО и поставщиков услуг.

Введение

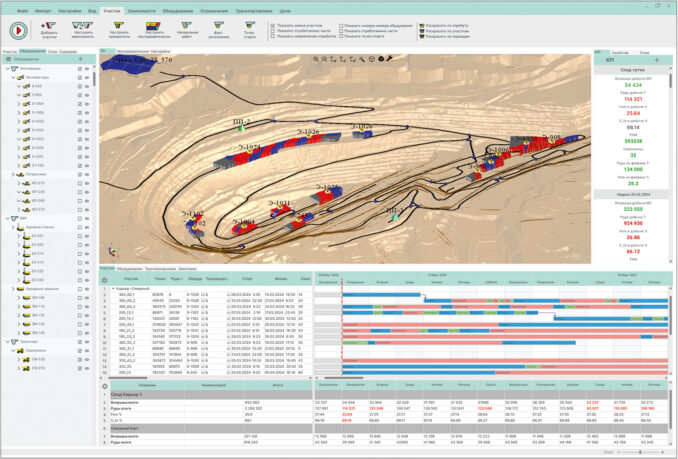

Для начала определимся с терминологией и понятиями. В данной статье под сокращением ГГИС будет пониматься весь комплекс инженерных программных решений для обеспечения производственной деятельности предприятия на горнодобывающем переделе («от забоя до фабрики»):

• Управление данными разведки

• Геологическое моделирование

• Маркшейдерия

• Проектирование горных работ

• Проектирование буровзрывных работ

• Планирование горных работ (стратегическое, тактическое, оперативное)

• Управление горно-геологическими данными (PDM/PLM)

Решения для диспетчеризации, ГИС, геомеханики, вентиляции, цифровые подсказчики, MES и пр. относятся к другим классам систем и не описываются в данном материале. Как правило, данное ПО является потребителем горно-геологической информации и ГГИС необходимо с ними интегрировать для автоматизации всего сквозного процесса на руднике (рис. 2). Возможно, мы расскажем об этом позднее.

Для анализа текущей ситуации и прогнозирования будущих цифровых трендов в горной отрасли вначале необходимо зафиксировать статус на начало 2022 г.

Заказчики ГГИС

Большинство крупнейших (с объёмом добычи в десятки миллионов тонн руды и/или выручкой в миллиарды долларов) горнодобывающих компаний («Норильский никель», «Северсталь», «Евраз», «Полюс», «Полиметалл» и др.) завершило процесс комплексного внедрения ГГИС ещё на рубеже 2010–2020-х годов. Некоторые компании продолжали свои проекты цифровой трансформации и отладки процессов инженерного обеспечения добычных работ, а кто-то уже готовился к замене устаревших / не поддерживаемых в России систем (таких как MineScape). Всего лишь несколько больших компаний готовилось к своим первым масштабным системным внедрениям ГГИС.

Следующим логичным этапом цифрового развития данных игроков (применительно к нашим системам горного передела) являлось внедрение решений для оперативного планирования горных работ (для минимизации разрыва между планом /фактом добычи и роста производительности) и систем управления горно-геологическими данными (переход от разрозненных файлов на сервере к единой модели данных горного предприятия с целью структурированного хранения и анализа информации). Зафиксируем и вернёмся к этому позже: данные системы и сейчас остаются одними из топовых цифровых трендов общемирового масштаба.

Другим возможным событием на горизонте 2–5 лет мог бы стать «вынос» систем, внедрённых в начале — середине 2010-х годов на более технологичные и современные (например, с возможностью параметрического проектирования, элементами искусственного интеллекта для моделирования).

Средние и малые рудные компании (объём добычи в сотни тысяч и 1–5 миллионов тонн руды) повсеместно, но фрагментарно использовали ГГИС для решения основных производственных задач (геология, проектирование, маркшейдерия) и хотели начинать проекты комплексного внедрения решений с обязательной имплементацией тактического планирования в производственный цикл жизни рудника.

В консалтинговой и проектной деятельности применение ГГИС стало обязательным стандартом для подсчёта запасов, ТЭО кондиций, проектирования и стратегического планирования горных работ.

Нерудные и угольные компании отставали от горно-металлургических в части комплексности использования ГГИС. Всего несколько разрезов широко применяли подобные системы для моделирования, маркшейдерии, проектирования. Примеры использования решений для планирования горных работ на системном уровне нам неизвестны вовсе. Не в последнюю очередь это связано с ограниченностью функционала доступных в России ГГИС для пластовых объектов и высокой стоимостью самого ПО для угледобывающих предприятий. Никаких предпосылок для резкого изменения ситуации в части использования ГГИС не ожидалось. Практика показала, что инженерно-техническим отделам разрезов и шахт вполне достаточно стандартных CAD-инструментов (Autodesk, MicroStation) и специализированных разработок типа «Самара».

Отдельно необходимо выделить две особенности рынка ГГИС в РФ:

1. Отечественные холдинги старались отладить, стандартизировать и унифицировать свой цифровой ландшафт для систематизации всех процессов. Тогда как многие иностранные компании предпочитают использовать зоопарк из различного ПО, рассчитывая на компетенции своих сотрудников и их конкретные навыки, потребности. Этап комплексных внедрений и трансформаций за границей прошёл либо в 2000-х — начале 2010-х, либо ещё не начинался вовсе / начался на границе 2020-х. Уровень IT-зрелости компаний РФ был действительно высоким, что являлось их конкурентным преимуществом на мировом рынке.

2. Крупнейшие горнодобывающие предприятия России также широко использовали в своей деятельности решения от различных вендоров. Однако ключевым условием их совместного применения являлась глубокая процессная и техническая интеграция систем между собой внутри единой производственной цепочки рудника. Классический пример: Micromine — геология, маркшейдерия, проектирование; GEOVIA MineSched — планирование горных работ.

Таким образом, основная масса российских компаний (с объёмом добычи > 1млн т руды) либо завершила цифровую трансформацию базового уровня, либо стартовала / находилась внутри данного процесса.

Вендоры

Российский рынок ГГИС являлся высококонкурентной средой, в которой бились и мерились технологиями крупнейшие мировые и несколько отечественных игроков. Разработчики ПО яростно и напряжённо боролись за бюджеты заказчиков на всех фронтах. Общий годовой объём продаж в России в начале 2020-х годов приблизительно равнялся 3–4 млрд руб. (лицензии, техническая поддержка, сервис и технологический консалтинг).

90 % рынка РФ занимали решения зарубежных производителей.

Для некоторых клиентов ключевым фактором была скорость реакции технической поддержки, работа с вузами, качество и современность технологий, кто-то выбирал системы на основании экспертизы и производственного опыта команды поставщика, для кого-то решающим значением при выборе ПО была цена самого решения.

Большинство данных факторов объединялось вместе у иностранных вендоров, что и предопределило выбор значительного большинства горнодобывающих компаний РФ в пользу зарубежных систем.

Иностранные вендоры

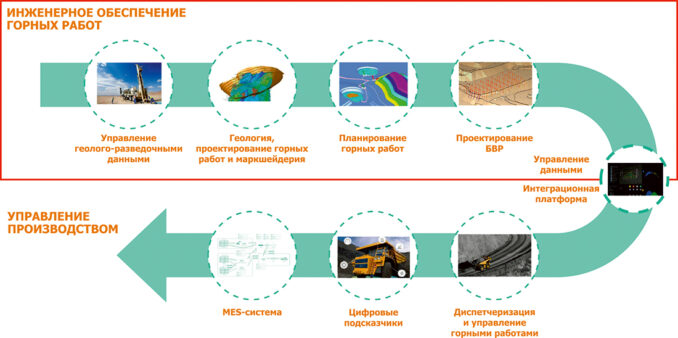

К середине 2024 г. абсолютно все зарубежные поставщики полностью приостановили продажу лицензий, услуг и оказание технической поддержки в России. Произошло это у всех по разным причинам. Кто-то откровенно бросил клиентов, кто-то держался до последней легальной возможности, кто-то пал жертвой обстоятельств. Но наследие после себя они оставили богатое (рис. 3, табл. 1).

Целый пул прочих компаний (RMP, Maptec, Sight Power, K-Mine и пр.) были представлены в РФ лишь на отдельных предприятиях и существенного влияния на общий рынок не оказывали, суммарно занимая не более 2–5 % его объёма.

Все ключевые вендоры — Dassault Systemes, Bentley Systems, Datamine, Deswik, Micromine — имеют официальные представительства в Казахстане и Узбекистане. Часть сотрудников из России релоцировалась в эти или другие офисы компаний в мире. При этом и внутри России остаются специалисты, готовые оказывать услуги по техническому обслуживанию, консалтингу, обучению, внедрению решений данных компаний. Например, команда «АИОМ Технологии» готова помочь всем отечественным компаниям решить их вопросы в области поддержки, развития исторических и новых ГГИС.

Самый актуальный вопрос — как купить новые лицензии? Ответ очевиден. Российское юридическое лицо сейчас сделать этого не может.

Другой важный момент — у большинства иностранных вендоров лицензии имели условно бессрочный срок действия. В реальности это означает, что в ближайшие годы (3–5–10 и более лет, возможно) абсолютное большинство решений продолжит работать. Проблемы могут возникнуть только в совместимости с новыми версиями Windows и прошивками / протоколами безопасности.

Как ни странно, но в перечень систем критической инфраструктуры [3], подлежащих замене в ближайшие годы, решения ГГИС не попали! Для горнодобывающих компаний (без гос. участия) это значит, что формально они могут использовать иностранный софт и далее, после 2024–2025 гг.

Плохая новость для всех российских производителей. Все вышеуказанное означает, что вопреки первой реакции заказчиков в 2022–2023 гг. (нередко эмоциональной), которую можно охарактеризовать как «надо срочно все менять», иностранный софт может и дальше использоваться горнодобывающими компаниями РФ. Действительно узкое место в таком подходе — постоянно возникающая потребность в новых лицензиях и ограниченная возможность в развитии систем.

Для определения дальнейших шагов необходимо внимательно посмотреть на разработчиков из России, которым только предстоит вытеснить зарубежный софт.

Российские вендоры

Хорошая новость для горнодобывающих компаний РФ — вакуум поставщиков ГГИС не возник и уже заполнен старыми и новыми именами.

Аккуратно весь рынок российских ГГИС до 2022 г. можно оценить в 5–10 % от общего объёма систем данного класса в стране. Косвенно это подтверждается и объёмом выручки каждого из отечественных вендоров в 2019–2021 гг., который можно найти в открытых источниках сети Интернет.

До сих пор авторам неизвестны примеры реального комплексного использования российских систем для полного покрытия всей инженерной производственной цепочки рудников. Однако некоторые проекты сейчас находятся в стадии реализации.

Можно смело утверждать, что к началу 2022 г. ни один отечественный ГГИС не обладал действительно современным, мирового класса функционалом в области геологического (каркасного, блочного) моделирования, геостатистики, планирования горных работ. В основном системы от вендоров РФ решали (и зачастую достойно!) отдельные частные задачи (в области картографии, маркшейдерии, проектирования БВР). Некоторые горнодобывающие компании в России лишь номинально заявляли о полном покрытии всех процессов российским ПО (работает это и в сторону иностранного софта, кстати). Но в целом, к сожалению, соревноваться в комплексности и технологиях с иностранными ГГИС отечественным вендорам было затруднительно. Хотя, казалось бы, возможности и время для этого у них были. Также вынуждены констатировать, зарубежные игроки были просто сильнее в продажах и продвижении своей продукции, инвестируя серьёзные ресурсы в маркетинг и компетенции сотрудников (рис. 4).

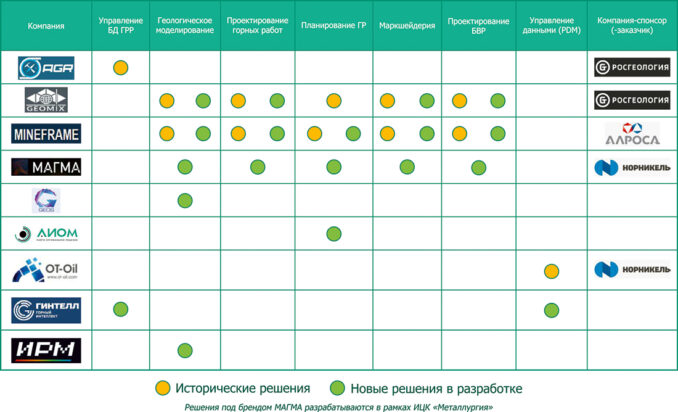

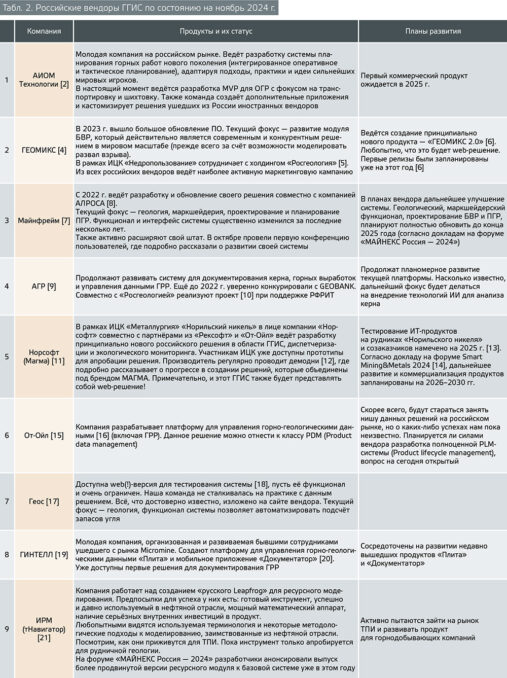

К середине 2024 года разработку ГГИС в России ведут сразу 7–10 компаний. Судить о конкурентоспособности этих систем в мировом масштабе (или хотя бы в СНГ) пока затруднительно, но вот борьба за передел местного рынка идет очень серьёзная.

Как минимум 3–4 вендора развивают, создают новые и инвестируют в продукты для геологии, маркшейдерии и проектирования. Пишется несколько решений по планированию (ОГР и ПГР, тактический и оперативный горизонты).

Обзор производителей РФ (табл. 2) не является исчерпывающим и полным, однако мы постарались включить в него текущих и потенциальных лидеров, а также привести примеры различных отечественных систем для каждого производственного блока.

Отдельно хотелось бы кратко отметить и другую особенность текущего момента (характерного и для других индустрий) — сразу несколько крупнейших горнодобывающих компаний страны создали собственные IT-структуры, целью которых является разработка различных программных решений (в том числе и ГГИС). Предполагается их дальнейший вывод на рынок. Нам видится сразу несколько сложностей, которые могут возникнуть в будущем:

1) дополнительное время для доработки решений под потребности других заказчиков. По умолчанию, на наш взгляд, владелец продукта будет стремиться вначале закрыть потребности на своих предприятиях;

2) необходимость дальнейшего внедрения, развития и поддержки таких систем, что будет требовать значительных ресурсов и формирования вендорской структуры;

3) независимость и равноудалённость от различных клиентов, что важно для многих заказчиков.

Будет любопытно и интересно наблюдать за развитием этих «домашних» проектов в следующие 3–5 лет. Успешные примеры известны как в России, так и в мире.

Выводы и рекомендации

Импортозамещение иностранных программных продуктов в том или ином виде и масштабе — процесс практически неизбежный. Однако этот путь будет достаточно длительным и постепенным.

Все без исключения российские поставщики оказались в сложной ситуации. Никаких формальных (требования по импортозамещению) или технических причин (зрелость и качество ПО) отказа от зарубежных решений в ближайшие годы нет. А следовательно, и нет очереди из клиентов.

Именно этот тренд и наблюдается сейчас на рынке. Массовой миграции на отечественные продукты пока не случилось. Из действительно больших компаний, согласно публичной информации, лишь АЛРОСА начала [8] переход на российский софт, и «Росгеология» объявила о замене [5] Micromine. Однако уже в ближайшее время можно ожидать окончания подписочных лицензий Micromine, что безусловно распахнёт окно возможностей для местных разработчиков. Но к значительным сдвигам это сразу не приведёт.

Иностранные системы и данные, созданные в них, будут жить ещё не один год. Сложно представить, сколько новых геологических моделей необходимо будет вновь создать с использованием местного ПО. Не говоря уже о таких «мелочах», как миграция данных и разработка методик, массовое обучение специалистов. Решения для стратегического планирования в России не разрабатываются вовсе (слишком узкий и специализированный рынок, нет нужных наработок и компетенций). Кстати, аналогичная проблема существует и у тяжёлых промышленных САПР, где однажды спроектированный в иностранном ПО самолёт и дальше будет дорабатываться 10–20–30 лет только в этой версии системы.

Всё это вовсе не означает, что жить нам и дальше с зарубежным ПО. Но несколько моментов необходимо зафиксировать.

1. Реальный путь перехода большей части всего пула горнодобывающих компаний РФ к работе в отечественных ГГИС займёт не менее 5–10 лет.

2. Не факт, что в полном объёме это случится вовсе. Иностранные ГГИС продолжат существовать в России в том или ином виде. Как минимум, для решения специализированных задач.

3. Все российские системы будут вынуждены иметь качественные коннекторы с иностранными решениями для импорта/экспорта информации и поддерживания единого стандарта обмена данных между собой.

К чести вендоров РФ, они стараются сполна воспользоваться открывшимся окном возможностей, трансформируют свой бизнес и ускоряют разработки, стараются угнаться за возросшими потребностями клиентов. Растёт их уровень публичности и активности. Заказчики же, в свою очередь, всё чётче могут сформулировать свои требования к системам. Однако инвестировать в разработку (в подавляющем своём большинстве) не спешат. Причины на поверхности: ограниченность бюджетов, налоговые и финансовые риски, высокая ключевая ставка, выжидательная тактика менеджмента.

Общий вывод достаточно очевиден. В части решений для геологии, маркшейдерии, проектирования и планирования горных работ высококонкурентные решения только предстоит создать. Невозможно за несколько лет создать полнофункциональную замену сложному инженерному ПО с циклом разработки в 3–5 лет.

Однако сам вопрос (и это ключевой момент) горнодобывающие компании должны формулировать иначе: что подобное импортозамещение сейчас даст бизнесу? Просто сменить одно ПО на другое будет явно недостаточно.

При этом и сами разработчики должны смотреть на 5–10 лет вперёд и выступать визионерами для заказчиков и отрасли.

Необходимо помнить, что надо стремиться не к импортозамещению, что не может являться самоцелью для роста компаний, а прикладывать все силы к «импортоопережению»!

На текущий момент авторы видят несколько опциональных вариантов для горнодобывающих компаний:

• не бояться инвестировать и сотрудничать с местными вендорами. Без налаженного взаимодействия с ними новые решения не появятся;

• внедрять российские решения только там, где отечественные системы уже будут создавать для заказчиков ощутимую дополнительную ценность;

• продолжать использовать свои исторические ГГИС;

• при производственной необходимости создавать дополнительные внешние приложения (увеличивающие общую ценность системы для бизнеса) под эти исторические решения, которые затем могут быть интегрированы с новыми продуктами или полностью ими заменены;

• помнить о ключевых мировых трендах (оперативное планирование горных работ и PDM/PLM-системы для управления данными, ИИ для моделирования и оценки запасов) при принятии решения о замене, текущей ГГИС и построении целевого производственного ландшафта. В противном случае конкурентоспособность наших компаний на мировом рынке будет снижаться, а издержки — расти.

В конечном итоге выбор остаётся за клиентами, а решающим фактором будет служить качество софта, надёжность и компетенции поставщика.

Ссылки на источники информации:

1. https://t.me/GGIS_Mining

2. https://aiom-tech.ru/

3. Перечень типовых объектов критической инфраструктуры Российской Федерации, функционирующих в области металлургической промышленности (https://d-russia.ru/wp-content/uploads/2024/01/kii-metall.pdf)

4. https://geomix.ru/

5. https://rusgeology.ru/press/news/vnedrennoe-rosgeo-po-v-2-5-raza-povysit-operatsionnuyu-effektivnost-geologorazvedki/

6. https://dprom.online/unsolution/geomiks-kompleksnoe-reshenie-dlya-predpriyatij-gornodobyvayushhej-otrasli/?ysclid=lwtd35uw1i620702357

7. https://mineframe.ru/

8. https://mineframe.ru/sotrudnichestvo-s-ak-alrosa-pao/?ysclid=lwtctkghd969790312

9. https://agr4.ru/ru/

10. https://agr4.ru/ru/2022/12/05/rusgeo/

11. https://magma-soft.ru/

12. https://norsoft.ru/news.html

13. https://t.me/Reksoft_group/470

14. https://www.comnews-conferences.ru/ru/conference/metal2024/demo-day

15. https://atollis.com/

16. https://atollis.com/ru/projects/upravlenie-geologo-razvedochnoj-deyatelnostyu.html

17. https://thegeos.ru/

18. https://ziminka3d.thegeos.ru/

19. https://gintell.ru/

20. https://gintell.ru/plita

21. https://irmodel.ru/